-

- container colonna1

- Categorie

- #iorestoacasa

- Agenda

- Archeologia

- Architettura

- Arte antica

- Arte contemporanea

- Arte moderna

- Arti performative

- Attualità

- Bandi e concorsi

- Beni culturali

- Cinema

- Contest

- Danza

- Design

- Diritto

- Eventi

- Fiere e manifestazioni

- Film e serie tv

- Formazione

- Fotografia

- Libri ed editoria

- Mercato

- MIC Ministero della Cultura

- Moda

- Musei

- Musica

- Opening

- Personaggi

- Politica e opinioni

- Street Art

- Teatro

- Viaggi

- Categorie

- container colonna2

- container colonna1

TAXART Pianificare la successione delle opere: in Italia ne vale la pena?

taxart

Le persone fisiche con ingenti patrimoni si preoccupano spesso di pianificare, in vita, la loro successione anche allo scopo di ottimizzare la fiscalità a carico degli eredi: funziona anche per le opere d’arte?

Le norme vigenti in Italia (Dlgs 346/1990 e DL 262/2006) in materia di imposte sulle successioni prevedono che il patrimonio devoluto agli eredi all’atto del decesso sia assoggettato a tassazione con aliquote variabili in funzione del grado di parentela esistente tra il defunto e gli eredi. In altri termini, l’asse ereditario è assoggettato alle seguenti aliquote:

– 4% sul valore complessivo dei beni ereditati che eccede la franchigia di 1.000.000 di Euro (per ogni erede) se gli eredi sono il coniuge o i parenti in linea retta;

– 6% dello stesso valore che eccede la franchigia di Euro 100.000 (sempre per ogni erede) se gli eredi sono fratelli e sorelle;

– 6% dello stesso valore ma senza nessuna franchigia se gli eredi sono altri parenti fino al quarto grado, affini in linea retta o affini in linea collaterale fino al terzo grado;

– 8% dello stesso valore, anche in questo caso senza nessuna franchigia, se gli eredi sono soggetti diversi dai precedenti.

In linea generale, queste aliquote si applicano su tutti i beni e diritti che compongono l’asse ereditario il cui valore è rappresentato, come criterio generale, da quello “venale in comune commercio”. La legislazione italiana, contiene, tuttavia, norme particolari che stabiliscono criteri di valorizzazione diversi da quello del valore di mercato per alcuni beni e diritti, quali, per citarne qualcuno, immobili e partecipazioni societarie. Sembra dunque, ad una prima analisi, che le opere d’arte cadute in successione debbano scontare in Italia l’imposta sulle successioni con applicazione delle aliquote prima indicate sul loro valore di mercato. Ma, a certe condizioni, non è sempre così. L’articolo 9 del Dlgs 346/90 prevede, infatti, che si considerano compresi nell’attivo ereditario denaro, gioielli e mobilia per un importo pari al 10% del valore dell’asse ereditario netto (e, cioè, eccedente le eventuali franchigie) anche se non dichiarati o se dichiarati per un importo inferiore. Per esemplificare, se il valore dell’asse ereditario (senza includere le opere d’arte) è pari a Euro 2.500.000 e gli eredi sono i due figli del defunto (si applica, dunque, la franchigia di 1.000.000 di Euro per ogni erede), la legge italiana presume che siano compresi nell’asse ereditario, anche se non sono dichiarati all’atto della successione o se dichiarati per importo inferiore, denaro, gioielli e mobilia per un importo pari a Euro 50.000 (10% di 500.000 Euro) e pretenderà un’imposta pari a Euro 2.000 (4% di 50.000). Con la conseguenza che, se nell’asse ereditario sono compresi denaro, gioielli e mobilia per un importo, come indicato nell’esempio, eccedente 50.000 Euro, non si applicherà nessuna ulteriore tassazione. Ovviamente, è possibile provare il contrario, e, cioè, che nell’attivo ereditario sono compresi denaro, gioielli e mobilia per un valore inferiore, presentando al fisco un inventario analitico redatto secondo regole precise. La norma in esame definisce “mobilia” «l’insieme dei beni mobili destinati all’uso o all’ornamento delle abitazioni», compresi i beni culturali non vincolati. Rientrano, pertanto, a pieno titolo in questa definizione anche le opere d’arte che i collezionisti possiedono nelle loro case private. Ne consegue che, grazie all’applicazione della presunzione, le opere d’arte, anche se non indicate nella dichiarazione di successione, sono soggette all’imposta sulle successioni solo per importo pari al 10% del valore dell’asse ereditario netto. Il che rappresenta un indubbio vantaggio di carattere fiscale nel caso in cui il loro valore di mercato sia notevolmente superiore. È però necessario precisare che questo discorso non vale se la collezione è custodita in luoghi diversi dalle private abitazioni, e, cioè, in caveaux, depositi, ecc. In questo caso, si applica l’imposta sulle successioni con le aliquote ordinarie sul valore di mercato delle opere d’arte e non sulla base della presunzione del 10% dell’asse ereditario netto. Per i collezionisti che detengono le loro opere all’interno di abitazioni private, non vale, dunque, la pena, almeno dal punto di vista fiscale, di creare strutture, magari complesse e costose, quali trust, fondazioni e quant’altro, per ottimizzare la fiscalità a carico degli eredi. Al limite, la creazione di tali strutture potrebbe avere un senso per rispondere ad altre esigenze, diverse da quelle fiscali, quali la conservazione delle opere d’arte all’interno della famiglia a favore delle generazioni future ovvero la loro destinazione a soggetti appositamente individuati ovvero ancora per finalità espositive. Infatti, dal punto di visto fiscale, il trasferimento delle opere d’arte a favore di un trust italiano, formalizzato in Italia durante la vita del collezionista, sconterebbe l’imposta di donazione sempre con le aliquote del 4%, del 6% o dell’8% (a seconda della relazione di parentela esistente tra il collezionista e i beneficiari del trust) ma tali aliquote si applicherebbero sul valore di mercato delle opere d’arte. Invece, se il collezionista non pianifica la sua successione, al momento del decesso, gli eredi pagheranno l’imposta sulle successioni, con le stesse aliquote, ma solo sul 10% del valore dell’asse ereditario al netto delle franchigie. E così, se in altri Stati i collezionisti privati avvertono spesso, soprattutto ai fini fiscali, la necessità di procedere alla pianificazione successoria delle opere d’arte, ricorrendo alla creazione di trust ed enti analoghi, in Italia ciò non conviene, se non, eventualmente, per finalità diverse. Questo grazie a una norma tutta italiana che, di fatto, esonera dalla imposizione successoria le opere d’arte che abbiamo un valore superiore al 10% dell’asse ereditario netto, senza applicazioni di sanzioni. E ciò, in un paese come l’Italia che vanta un gran numero di opere d’arte, non è certamente una svista del legislatore ma una agevolazione concessa consapevolmente.

di maria vittoria vaccarino

taxart è una rubrica curata da franco dante, esperto di fiscalità dell’arte e socio dello Studio Dante&Associati www.danteassociati.it

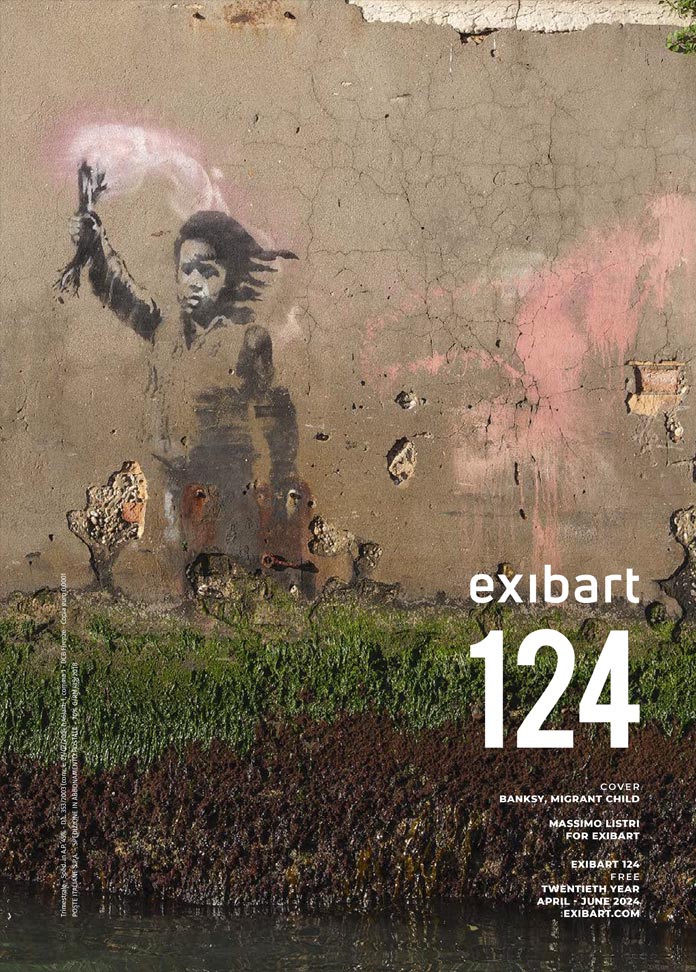

*articolo pubblicato su Exibart.onpaper n. 79. Te l’eri perso? Abbonati!